と対象者

| 分かりやすさ | |

| 重要度 | |

| お役立ち度 | |

| 対象者 | ご家族に障害を持つ方がいらっしゃる方 |

この記事では、万一ご自身が介護状態や認知症になったり、他界された場合に、

障がいを持つ方のその後の経済的な不安をどうするかを悩んでいる方に向けた記事になります。

上記のお悩みへの解決策として今注目の「家族信託」を元に、わかりやすく解説していきます。

まずはざっくりと内容をつかんでいただき、ご自身に使えそうかどうかをお考えいただけたら幸いです。

当ブログは、「専門家が専門用語を使わず、やさしくわかりやすく相続を解説するブログ」です。

さあ、ご一緒に勉強していきましょう!

「ご家族の万一の時」に備えた対応策・【家族信託】とは?

このブログをお読みいただいている皆様の中には、ご家族の中に障がいを持つ方がいらっしゃったり、もしくは将来親が介護が必要になったり、もしくは既に要介護状態の方もいらっしゃるかもしれません。(要介護状態の方が、全て障がいを持っているということではありませんが、ここでは寝たきりなどにより不自由な日常を送っている方も含めて、

お話をさせていただきます。)

現時点では、障がいを持つ方の経済的な支援をご家族の方が行っているとしても、今後もしご両親が他界された後のことを考えると、色々と心配になってくると思います。

その中でも、最も心配な点の一つして「財産管理をどうしていけばいいのか?」ではないでしょうか。

財産管理とは、障がいを持つ方が日々の買い物や支払といった「日常的なお金の管理(入出金、振込、受取など)」の他、相続等により取得した不動産や預金等の「資産管理」が挙げられます。

日常的なお金の管理としては、日々の生活費を銀行で引き出してくる、引き出したお金を保管し、いくら残っているか把握する、といった様なことや、毎月の自動引き落としの管理、不足金が生じた場合の対応などが考えられます。

資産管理としては、住居に関する費用(自宅の修繕費や改修費)、施設へ入居する際の費用、賃貸不動産の維持や管理などが考えられます。

親など信頼出来る方が同居しているのであれば、その方が上記のサポートができたかもしれませんが、

親に万一のことがあった後は、本人へのサポートが不十分となってしまうかもしれません。

このような状況になった時に力になってくれる解決策の一つとして、「家族のために」「信頼して託す」事を目的として、家族信託は誕生しました。

家族信託と他の制度との違いは!?

障がいのある方を擁護する制度の代表として、成年後見制度を利用することが考えられます。

裁判所に成年後見の申立てを行い、ご本人に成年後見人がつくと、ご本人に代わって成年後見人が財産管理を行うことになります。

しかし、成年後見制度が利用できるのは、ご本人の判断能力が失われた場合のみです。

ご本人の障がいが判断能力とは関係のない障害の場合や、判断能力が低下する障がいでも程度が重度でなければ、成年後見制度は利用できない可能性があります。

さらに、成年後見人は裁判所が選任するため、司法書士などの専門家が選任されることが多く、後見人として任せたい人がいたとしても必ずしもその方が後見人になれるかどうかは難しい場合があります。

また、ご本人が亡くなった後、相続人がいなければ、残った財産は国に渡ってしまうことになってしまいます。

ご本人が遺言を残していれば別ですが、判断能力に問題がある場合、それは期待できません。

その点、家族信託を利用することで、ご本人が亡くなった時点で残っていた財産を、誰に渡すのかを指定することができます。

その他には、任意後見契約を締結する、という方法も考えられます。

ご本人が信頼できる方と任意後見契約を締結し、ご本人の判断能力がなくなった時点で以降の財産管理を頼まれた方が行う、というものです。

しかし、この場合も、将来的にご本人の判断能力がなくなることが前提となっているため、上記の成年後見と同様に、使用できるケースが限定されています。

将来、判断能力が無くなるかどうかといったことは、誰にも予測することはできません。

その点、家族信託は「将来に判断能力が”低下しても”、”低下しなくても”、永続的に利用できる制度ですので、

安心して導入する事ができます。

検討のタイミングは「障がいを持つ方のご家族が元気なとき」

家族信託の最も大きな特徴としては、利用を開始するタイミングを選べることです。

「本人(障がいを持つ方)の家族(ご両親など)が、元気なとき」が最も最適なタイミングです。

ご両親などが元気な間は、財産管理はご両親が行えばよい、よって特に家族信託の必要性は感じない、とお思いになるかもしれません。

その理由として、家族信託は「障がいのある子のための制度」だという認識があるからだと思われます。

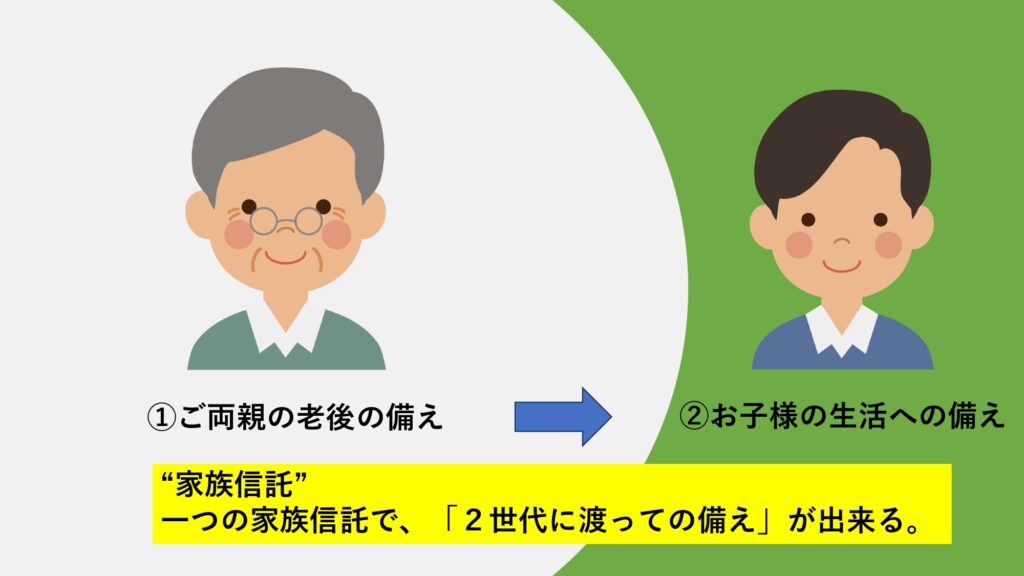

実のところ、家族信託は障がいのある子の為だけではなく、「ご両親の老後にも備えることが出来る」という面ももっています。

ご両親が生きている間はご両親の為に家族信託を利用し、ご両親が他界された後はお子さんの為に利用する、という、

「2世代に渡っての利用」が可能なのです。

当然ながら、家族信託は委託者と受託者の契約行為となるため、「判断能力」が必要となります。

もし父親が認知症等によって、判断能力が低下してしまっていたら、家族信託を使うことが出来なくなってしまいます。

そういった意味においても、導入タイミングとしては「ご本人の家族(特にご両親)が元気な時」が最適なタイミングと言えます。

家族信託の仕組みとは!?

ここからは、具体的に家族信託の制度や仕組みについて解説していきます。

まずは、第1世代であるご両親の為の家族信託の説明から始めます。

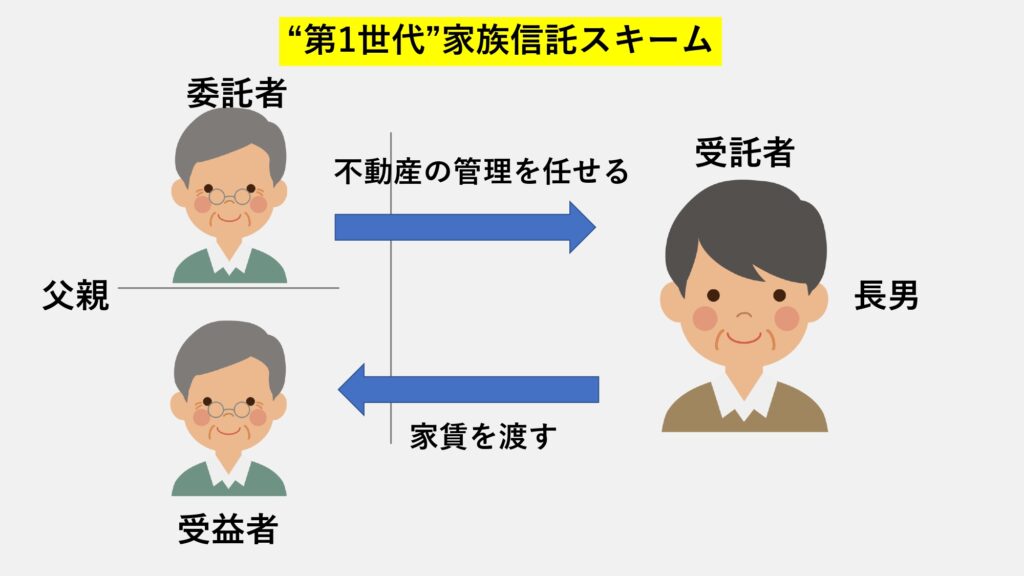

例として、父親が賃貸不動産を所有し、安定した家賃収入を得ているとします。

(なお、家族信託の利用は、必ずしも賃貸不動産でなくても、自宅不動産でも構いません。自宅のみの方は、自宅に読み替えてお読みください。)

父親は高齢になってきたため、今後の不動産の管理を少しずつ長男(障害を持つ子は「次男」とします。)に任せたいと考え始めました。

そこで、父親はまだまだ元気ではあるものの、長男に不動産の管理や処分に関する権限を与えて、

細かな事務作業、賃借人との交渉、管理会社とのやりとりなどを任せることにします。

ただし、定期収入である家賃は、父親が引き続き受け取っていきたいと考えています。

このとき、父親を委託者(いたくしゃ)とし、長男を受託者(じゅたくしゃ)とします。

そして、家賃を受取るのは父親ですので、受益者(じゅえきしゃ)も父親とします。

この仕組みによって、父親は今後の不動産管理を長男に任せることが出来るため、

認知症の場合や、高齢による体力の低下等が生じたとしても、安心して暮らすことが出来ます。

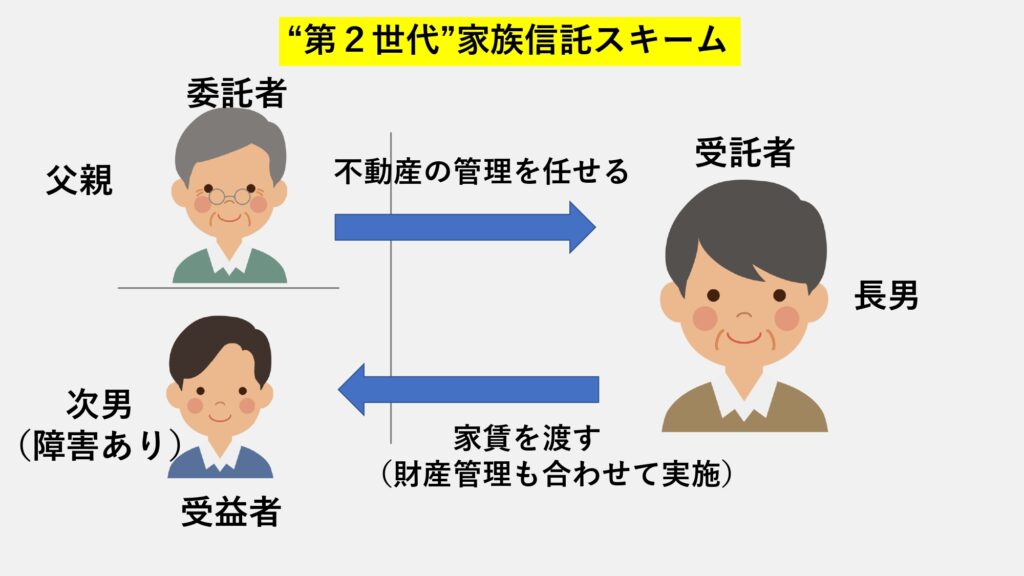

次に、第2世代である次男(障がいを持つ子)の為の家族信託を説明していきます。

自分の亡き後の次男の生活を心配していた父親は、次男により多くの財産を残したいと考えています。

ただし、日々のお金の出し入れや財産管理については、長男が次男をサポートしてほしいと考えています。

設定する家族信託としては、これまでの不動産の家賃収入の受益者は父親に設定されていましたが、

父親が亡くなった後の第2受益者を「次男」としておくことで、

引き続き長男が不動産の管理を行いつつ、家賃収入は次男が取得することが出来るようになります。

家族信託の設定方法

家族信託を設定するためには、当事者である委託者(前の例では父親)と受託者(長男)が、契約を交わすことが必要です。

信託契約書は、以下の理由により公正証書で作成する方が良いでしょう。

- 第三者から見たとき、契約の信頼性が高い。(=受託者である息子の代理権限が示しやすい)

- 改ざんや偽造がない。

- 紛失しても再発行が可能。

契約書の内容は、以下の点に留意しながら、委託者(父親)の意向に沿った形で作っていきます。

- 「目的」(何のために行うのか?)

- 「期間」(いつからいつまで権限を与えるのか?)

- 「信託財産」(任せる財産は何か?)

- 「管理方法」(どんな形で財産を管理してほしいのか?)

- 「解除・終了」(契約を解除したい場合や終了する場合はどういったときか?)

当然ながら、契約行為は「判断能力」が必要となるため、もし父親が認知症等によって、判断能力が低下してしまっていたら、家族信託を使うことが出来なくなってしまいます。

もしも家族信託に興味を持った際には、少なくとも上記の点を明確にしたうえで、専門家へ相談されるとスムーズでしょう。

まとめ

今注目の「家族信託」をわかりやすく解説してみましたが、お分かりいただけたでしょうか?

実際に家族信託に興味を持った際に、より詳しく相談したいと思った時、多くの専門家事務所は平日日中しか対応していない事も多く、また役所や機関ごとにやり方も違っていて、とても不便にお感じになるでしょう。

当事務所では、元信託銀行員の経験を活かし、信託銀行以上のサービスを、低料金にて提供しております。

どうぞお気軽にお問合せ下さい。

また、合わせて相続税が心配な方、税金対策の相談をしたい方向けに、以下のサービスをご紹介します。

認知症対策と合わせて、相続税対策を検討してみるのもお勧めします。

【クリックすると税理士紹介希望者募集【税理士紹介ネットワーク】へ移動】

【クリックすると【税理士ドットコム】へ移動】